Блог компании Иволга Капитал |Портфель ВДО (13,1-14,6% за 12 мес). Строим планы на 24%

- 20 сентября 2024, 07:09

- |

Накладка запоздалого отпуска – и серия сделок в портфеле PRObonds ВДО на новую неделю выходит не в понедельник 23.09, а сегодня, чуть заранее. Все операции (см. ниже), как обычно, будут проводиться для каждой из позиций по 0,1% от активов за торговую сессию, начиная с этой пятницы.

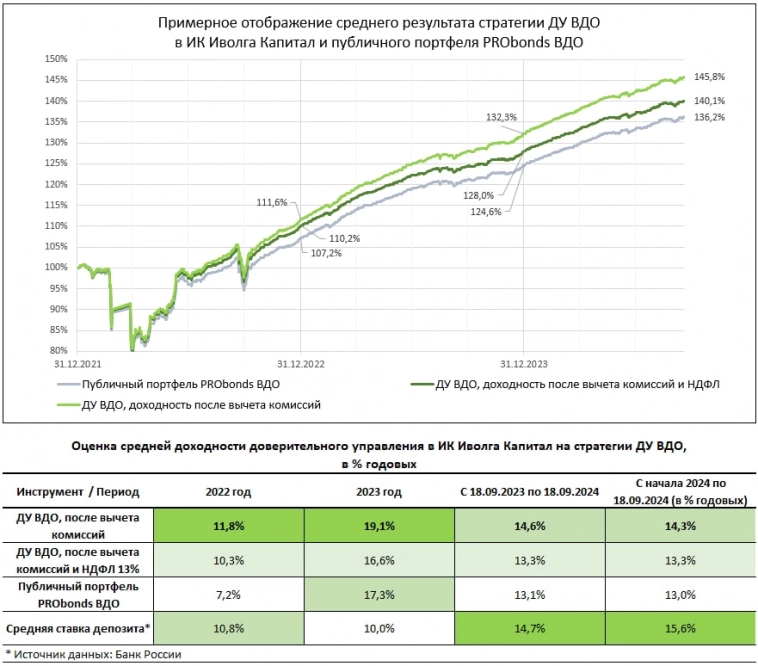

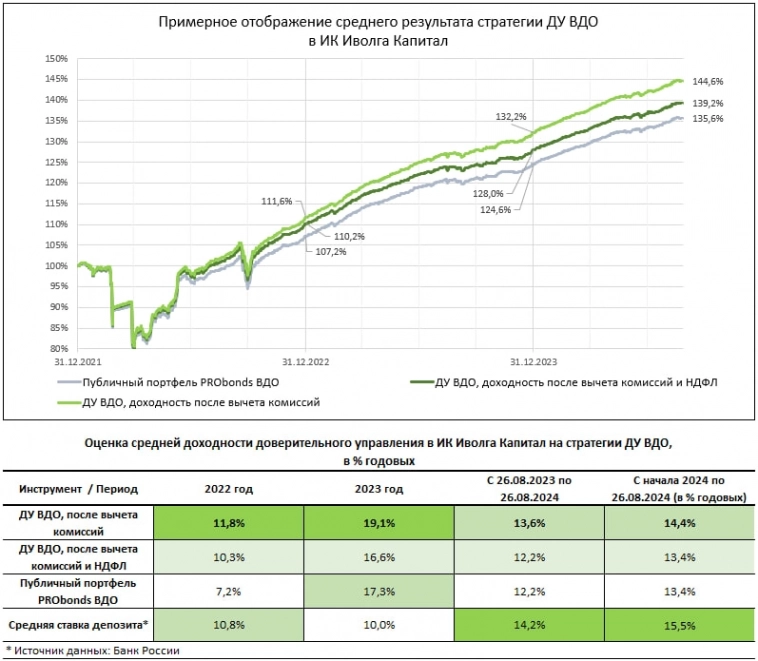

Результаты и показатели портфеля ВДО. Движемся более-менее синхронно с депозитными ставками. За год портфель ВДО в исполнении доверительного управления дал ~14,6% (после вычета комиссий) при средней ставке депозита 14,7%.

Потенциальная доходность портфеля (она же доходность к погашению) сейчас 24,6% годовых, вблизи исторического максимума за 6 с лишним лет его ведения. Если не случится форс-мажора, вокруг нее и будем строить планы на ближайшие полгода. Как можно заметить, портфель слабо колебался при падении фондового рынка. Так что планы исполнимы.

Тактически мы сосредоточены на подборе просевших облигаций, но не длинных (с дюрацией до 2 лет) и по возможности с рейтингами не ниже BBB. И фоном корректируем позиции, сокращая менее и усиливая более доходные. А также в последнее время придерживаемся соотношения облигаций и денежного рынка в портфеле как 2:1.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог компании Иволга Капитал |IPO-стратегии Иволги (на акциях Займера и АПРИ) продолжают тянуться вверх

- 18 сентября 2024, 08:26

- |

Рынок акций падал, рынок акций растет. А мы продолжаем торговый эксперимент «что будет, если купить IPO-акции против продажи индекса».

На затяжном падении рынка эксперимент оказывался удачным. На скоротечном подъеме – до сих порт тоже.

У нас в покупке 2 акции, Займер (в ней Иволга – маркетмейкер, начиная с 10 июня) и АПРИ (здесь Иволга – организатор IPO). В продаже – фьючерс на Индекс МосБиржи. Свободные деньги (они появляются при продаже или покупке фьючерса) – в РЕПО с ЦК, под примерную эффективную доходность сейчас около 20%.

Расклад позиций в портфелях – нижняя диаграмма. Первоначально лонг акций составлял 50% активов, шорт фьючерса на Индекс тоже 50%. В последние дни мы скорректировали соотношение: теперь лонг 52%, шорт 48%. В будущем, вероятно, скорректируем еще в пользу роста.

Пока падал Индекс, что для нас было плюсом, совсем не падали акции АПРИ. Когда Индекс вернулся к росту, что для нас минус, опережающе выросли акции Займера.

( Читать дальше )

Блог компании Иволга Капитал |Очередные сделки в портфеле ВДО

- 16 сентября 2024, 09:02

- |

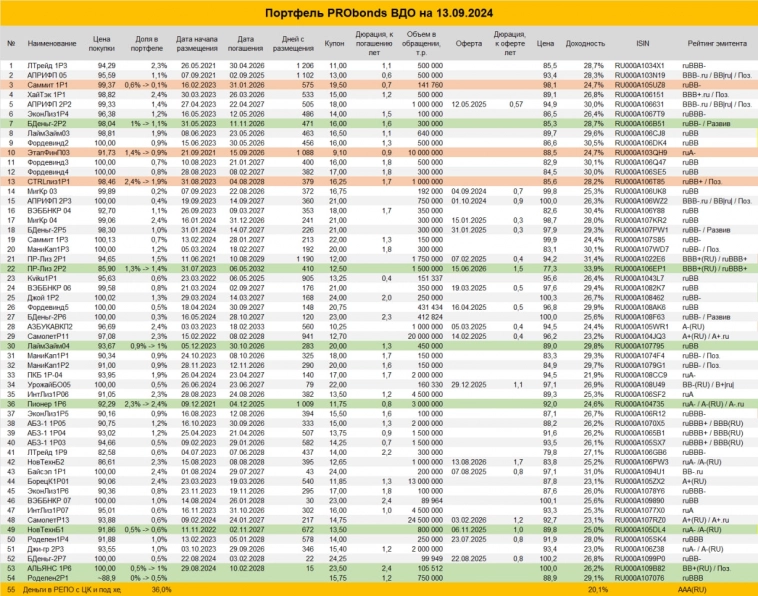

Новая серия корректировок в публичном портфеле PRObonds ВДО весьма сдержанна. Ключевая ставка 19% вступает в силу только сегодня, понаблюдаем за рынком. Изменения в портфеле — в основном, на уровне снижения весов в относительно менее доходных облигациях, и роста — в более. Доля денег, которые сегодня вслед за ставкой подорожают, не меняется.

Все операции, по продаже и покупке — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Кроме БИЗНЕС АЛЬЯНСА (актуальный купон = КС + 5,5%), его облигации покупаем сегодня на первичном размещении.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Блог компании Иволга Капитал |Портфель ВДО (13,2-14,7% за 12 мес.). Возвращаем преимущество над депозитами

- 11 сентября 2024, 06:46

- |

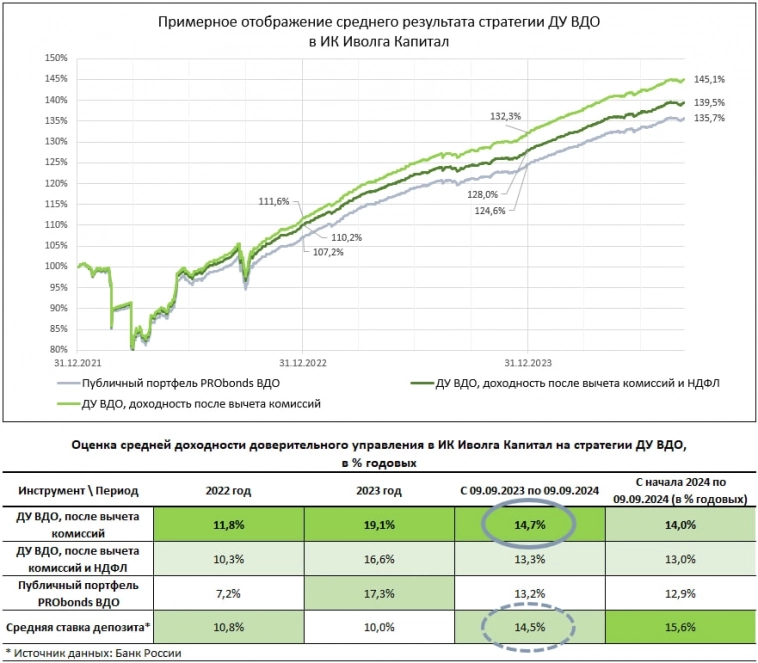

• Сегодня кратко о результатах. Так ли тягостна судьба портфеля ВДО в нынешних условиях?

Растущие рублевые ставки – бередящая рана рынка облигаций. Наиболее популярный индекс высокодоходных облигаций, Cbonds High Yield, в условиях все более жесткой ДКП успехами не радует: +8% за последние 12 месяцев. Хотя и не минус. В отличие от Индекса ОФЗ (RGBITR), у того за год -4,4%. И, кстати, падение ОФЗ – самостоятельное травмирующее обстоятельство для широкого рынка облигаций, в т. ч. для ВДО.

Однако • публичный портфель PRObonds (модель, где все сделки публикуются заранее в открытом доступе), имеет 13,2%. Более чем в 1,5 раза обгоняя базовый индекс.

А реализация портфеля ВДО в доверительном управлении Иволги (стратегия ДУ ВДО) за эти 12 месяцев превысила по результату среднюю ставку банковского депозита (среднюю за те же 12 месяцев, депозитные ставки мы берем из статистики ЦБ). • У депозитов получилось 14,5%. У ДУ ВДО – 14,7%.

Хотя на отрезке с января по сентябрь 2024 ВДО в нашем исполнении средней ставке депозита еще проигрывают. Но, думаем, и это ненадолго. С нынешней • доходностью портфеля к погашению, около 26% годовых, реванш — задача тактическая.

( Читать дальше )

Блог компании Иволга Капитал |Про эксперимент с акциями АПРИ и Займера. Теперь на фоне роста рынка

- 10 сентября 2024, 09:10

- |

Недавно мы запустили эксперимент. Покупка 2 IPO-акций против продажи фьючерса на Индекс МосБиржи. С использованием денежного рынка (РЕПО с ЦК) на свободные рубли.

Подробнее о сути эксперимента здесь: https://t.me/probonds/12471

И пока рынок акций падал, всё было почти отлично. Акции Займера снижались медленнее рынка. Акции АПРИ не падали вовсе. Однако с неделю как нисходящий тренд в Индексе прервался, Индекс направился вверх.

Это скорректировало результаты эксперимента, хотя в минус их не увело.

Сейчас в каждом из трех импровизированных портфелей на лонг IPO-акций приходится 50% активов, на шорт фьючерса на Индекс – тоже 50%. Вероятно, скоро соотношение примет более «бычий» уклон. Т. е. шорт Индекса займет менее половины, а лонг Займера и АПРИ – более половины активов. Как решимся на корректировку долей — напишем.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

( Читать дальше )

Блог компании Иволга Капитал |Акции их портфель (5% за 12 мес). Паника состоялась. Рынок направляется вправо

- 10 сентября 2024, 07:17

- |

Не так плохо мы угадывали с рынком акций весь последний год.

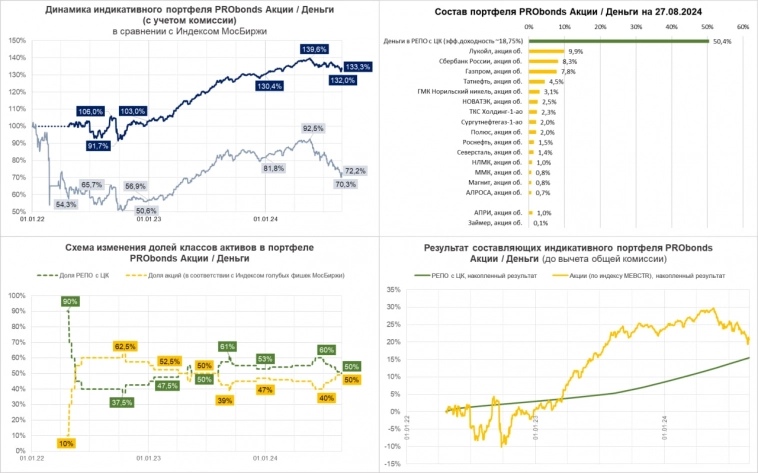

Когда ключевая ставка пошла вверх в августе 2023, наш портфель PRObonds Акции / Деньги преимущественно переместился в деньги. И сокращал позицию в акциях вплоть до конца июня 2024. А с конца нынешнего лета вес акций вновь наращивается. Все сделки – в нашем телеграм-канале по соответствующему тегу #сделки.

Результатом стала совершенно разная динамика Индекса МосБиржи и портфеля в их падении. • Индекс с мая по сентябрь снижался на -28%, портфель – на -6,5%. Разница более чем вчетверо.

При этом • за последние 12 месяцев портфель в плюсе на 5%. Индекс – в минусе, на -14%.

• Неплохое время, чтобы полностью заменить деньги акциями? Возможно, но мы не рискнем.

В пользу отечественных акций нам ум приходят 2 фактора. Первый про цикличность. • Падение принципиально заканчивается тогда, когда на рынке прошли панические продажи. И, наше мнение, они прошли. Это значит, что новые снижения хоть и возможны в будущем, будут больше пугать, чем создавать угрозу развития нисходящего тренда.

( Читать дальше )

Блог компании Иволга Капитал |Новые и аккуратные сделки в портфеле ВДО

- 09 сентября 2024, 08:49

- |

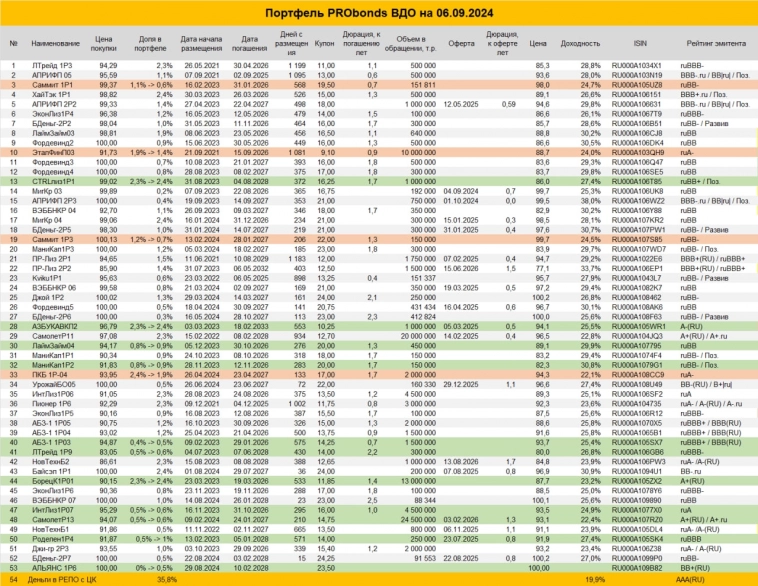

На прошедшей неделе мы не проводили сделок в публичном портфеле PRObonds ВДО. На нынешней проведем. Очень аккуратно. Бежать некуда, впереди какое-то решение по ключевой ставке. А портфель, как нам кажется, и так хорошо сбалансирован по риску, дюрации, ликвидности и доходности. Насколько эти понятия применимы к ВДО.

Все операции, по продаже и покупке — по 0,1% от активов за торговую сессию, начиная с сегодняшней. Кроме БИЗНЕС АЛЬЯНСА (актуальный купон = КС + 5,5%), его облигации покупаем сегодня на первичном размещении.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (12,1% за 12 мес). Получается, самый интересный инструмент на российском фондовом рынке за несколько лет?

- 03 сентября 2024, 07:03

- |

Приводим ежемесячное ☑️сравнение результатов публичного портфеля PRObonds ВДО с некоторыми популярными инвестиционными инструментами. Портфель публичный потому, что всего его операции публикуются заранее, и при желании все их можно повторить.

☑️Портфель делит 3 место с отечественной недвижимостью, уступая только глобальным активам. Российский рынок акций, некоторое время также вырывавшийся вперед, теперь далеко позади.

☑️Результат портфеля ВДО за последние 12 месяцев, на 2 сентября, 12,1% годовых. Проигрыш средней ставке банковского депозита за это время (14%), выигрыш у любых стандартных фондовых вложений. На дистанции больше года депозиты от портфеля тоже и заметно отстают.

Тактика. С середины лета мы наращивали вес облигаций в портфеле, с 1/2 до почти 2/3 от активов. Из-за ускорившегося падения рынка остановили процесс. На текущей неделе даже не стали проводить сделок по оптимизации облигационных позиций (обычно по понедельникам мы публикуем соответствующий материал, на нынешней неделе не публиковали). Поскольку волатильность сведет усилия к игре в лотерею. Однако, ☑️когда страсти на бирже поутихнут, вернемся и к росту доли облигаций, сокращая денежную позицию до целевых 20-15% от активов. И к постоянным незначительным подкручиваниям отдельных долей.

( Читать дальше )

Блог компании Иволга Капитал |Портфель ВДО (12,2-13,6% за 12 мес и 23,6% к погашению). Почти догнали депозит на падающем рынке. И планируем вскоре вновь его обогнать

- 29 августа 2024, 07:00

- |

На фондовом рынке продолжается большая встряска. Не только в акциях, но и в облигациях. Особенно в ОФЗ.

Наиболее рискованные сегменты рынка должны рисковать больше остальных. ВДО – тот самый сегмент

Однако нам удается удерживать и публичный портфель PRObonds ВДО, и построенную на нем стратегию доверительного управления ДУ ВДО в тренде роста. Пусть и колеблющегося.

Причем мы постепенно сокращаем разрыв с галопирующими ставками банковских депозитов.

Актуальный состав портфеля – в таблице. Или – с большей детализацией – на интерактивной странице портфеля PRObonds ВДО. Последняя серия сделок (сделки публикуются до момента их совершения) – здесь.

( Читать дальше )

Блог компании Иволга Капитал |Портфель Акции / Деньги. Как мы поступали с акциями последний год и как поступаем сейчас?

- 28 августа 2024, 07:11

- |

☑️Мы пришли в акции в апреле 2022. Вблизи многолетнего дна. И момент можно было считать случайным. Но чем чаще будем «угадывать», тем менее случайной должна выглядеть последовательность наших действий.

К нынешнему падению акций мы готовились долго. История – на диаграмме с распределением активов между акциями и деньгами. ☑️Перевели бОльшую часть активов портфеля PRObonds Акции / Деньги на денежный рынок (однодневные сделки РЕПО с ЦК) еще в августе прошлого года. Рынок акций сейчас ниже, чем был тогда. Удачный ход №2.

☑️И возвращаемся в акции сейчас. Их вес будет стремиться в диапазон от 55% до 67% от активов (на вчера ~50%).

Пугают ли события на западных рубежах? Пугают. Но запастись рублями и положить рубли в банк под 17-18% — стратегия, очевидная не для нас. Рубль, тем более в виде банковского обязательства (или в виде гособлигации) – уязвимое звено в цепочке.

☑️Акции отечественных компаний не только принимают на себя макроэкономические и политические риски (как и депозит в госбанке), но и должны когда-то спасти от инфляции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал